借金の消滅時効とは?成立までの期間と援用、更新の考え方

長期間借金返済しないまま時効期間が経過したら、「時効援用」によって借金を帳消しにできます。ただ、時効を「更新」されてしまうと時効は成立しません。時効を待っていても借金が消えるとは限らないので要注意です。時効の進行中に突然裁判をされて時効が更新される可能性もあります。借金があるなら時効を待つよりも、なるべく早めに債務整理をするのがおすすめです。

目次[非表示]

借金の時効とは

借金問題を抱えている方は「時効」についてご存知の方も多いのではないでしょうか?

時効には、取得時効と消滅時効がありますが、借金返済の場面で問題になるのは「消滅時効」です。

消滅時効とは、一定の年数権利が行使されない状態が続くと、権利が消滅してしまうことです。

借金は長期間支払わないと時効が成立する

借金返済は義務ですが、債権者側から見ると「金銭支払いの請求権」といえます。この権利を「貸金返還請求権」と言います。貸金返還請求権も債権の1種として、長期間行使しないと時効によって消滅します。

つまり借金を長期間支払っていない場合には借金に時効が成立して、支払いをしなくて良くなるのです。

なお法律的には時効の成立を時効の「完成」といいます。知識として覚えておくと良いでしょう。

借金の時効が成立するまでの期間はどのくらい?

借金はどのくらいの間支払っていないと時効が成立するのでしょうか?時効の期間を確認しておきましょう。

借金の時効の起算点

時効を理解するためには、時効の「起算点」について理解しておく必要があります。

起算点とは「いつから時効をカウントするか」ということです。

たとえばカードローンの時効が5年としても、いつから5年間返済をしていなければ時効が成立するのかわからなければ5年を計算できません。

初日不算入の原則

ただし民法には「初日を計算に入れない」という「初日不算入の原則」があるので、実際には支払い予定日や最終返済日の「翌日」から時効を計算します。

たとえば、あるカード会社からの借金を2023年6月1日に最後に返済した場合、「2023年6月2日」から時効を計算します。

5年後の2028年6月1日を経過した時点で、その借金は時効によって消滅することになります。

借金の起算点は返済予定日または最終返済日

現在の民法における借金の時効の起算点は「債権者が支払い請求できると知ったとき」です(主観的起算点)。

一般的な借金の場合、主観的起算点は「支払い予定日」または「最終返済日」です。

1回も返済していない場合には「支払い予定日」ですし、滞納中に返済した場合には「最終返済日」が時効の起算点です。

借金の時効の原則的な考え方

民法の原則では、借金の消滅時効が成立するタイミングは以下の2つのうち「早い方」の時期です。

- 請求できると知ってから5年間(主観的起算点)

- 請求できる状態になってから10年間(客観的起算点)

主観的起算点

主観的起算点とは、債権者が「請求時期がきた」と知ったタイミングです。

そのときから5年が経過した時点で時効が成立します。

客観的起算点

客観的起算点とは「債権の弁済期」です。

債権者が「請求できること」を知らなくても「弁済期から10年」が経過すると、その時点で時効が成立します。

借金の時効成立時期は「弁済期の到来日の翌日から5年」

借金の場合、通常は弁済期が来たら「請求時期がきた」と知るので、基本的には「弁済期の到来日の翌日から5年が経過したとき」に時効が成立します。

ただし既に滞納していて滞納中に返済している場合、「最終弁済日の翌日から5年」を数えます。

よって一般的な借金の時効成立時期をまとめると、以下のようになります。

- 一度も返済していない場合には支払期日の翌日から5年

- 滞納中に返済している場合には、最終返済日の翌日から5年

改正前の民法が適用されるケース

実は民法は最近改正され、時効の数え方が変わっています。改正前の民法では、債権の原則的な時効期間が「請求できるときから10年」とされていました。

ただし金融会社などからの借入の場合、「商事債権」として「請求できるときから5年」に短縮された時効(商事時効)が適用されていたのです。

その結果、改正前の民法の場合には「個人からの借り入れ」や「信用金庫、公庫からの借り入れ」の場合には時効期間が10年(原則的な民事時効)、消費者金融や銀行カードローン、クレジットカードなどからの借入の場合には時効期間が5年(商事の短期消滅時効)となります。

今の民法の場合、個人からの借り入れであっても金融会社からの借り入れであっても時効期間の数え方は同じです。

改正民法が施行されたタイミング

改正民法が施行されたのは2020年4月1日なので、それ以後に借り入れをした場合には改正後の民法が適用されます。一方、2020年3月31日までに借り入れをした場合には旧民法が適用されます。

借金の時効を計算するときには「借り入れ時期」に着目しましょう。

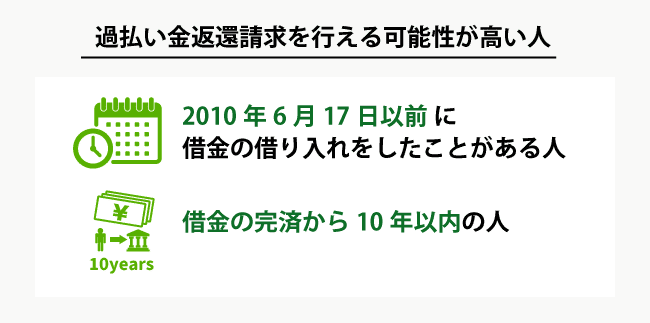

こちらも読まれています過払い金返還請求権の消滅時効|急いだ方がいいってほんと? 「請求する時間がない」と、過払い金を放置している人も多いのではないでしょうか。本来取り戻せるはずの利息も、時効について理...この記事を読む

借金の時効期間のまとめ

借金の消滅時効成立に必要な期間をまとめると、以下のようになります。

改正後の民法が適用されるケース(2020年4月1日以降に借り入れた場合)

- 一度も返済していない場合…支払い予定日の翌日から5年

- 一回でも返済している場合…最終支払日の翌日から5年

改正前の民法が適用されるケース(2020年3月31日以前に借り入れた場合)

- サラ金、消費者金融、クレジットカード会社、信販会社、銀行などからの借り入れ…5年

- 信用金庫、公庫からの借り入れ…10年

- 個人からの借り入れ…10年

- 個人事業者などが営業目的でした借り入れ…5年

時効の援用とは

時効の援用とは「時効による利益を受けます」という意思表示です。

時効が成立しても、何もしなければ借金返済義務はなくなりません。

時効成立に必要な期間が経過しても、勝手に消滅時効が適用されるわけではないのです。時効によって利益を受ける人が、「時効の援用」という手続きをとらねばなりません。

時効の援用をすることではじめて借金は消滅する

時効によって確実に借金を消滅させるためには、債権者に対して時効の援用をする必要があります。時効の援用をしない限り、債権者から督促を受けてしまうおそれがあります。

時効の援用の手続き方法

債権者に対して時効の援用をしたい場合、どのような方法ですればよいのでしょうか?

内容証明郵便で時効の援用通知を送る

時効の援用方法には、特に法律上の決まりはありません。任意の方法によって援用できます。では債権者に対し、電話などで「時効を援用します」と告げても良異のでしょうか?

確かに法律上は有効です。しかし、それでは時効の援用をしたという証拠が残りません。借金の時効は、援用して初めて有効になるものですから援用したかどうかということは非常に重大です。口頭で援用しても、後になって債権者から「援用はされていない」「聞いていない」と言われてしまっては不利益を受けるおそれが残るでしょう。

そこで、時効の援用は、確実に証拠が残る方法で行う必要があります。具体的には、「内容証明郵便」を使って時効の援用通知を送るべきです。

内容証明郵便とは

内容証明郵便とは、郵便局が内容を証明してくれるタイプの郵便です。内容照影郵便を使って手紙を出すと、その控えが郵便局と差出人の手元に残ります。また、郵便局による押印が行われますし、手紙を差し出した日付も記入されます。そこで、いつどのような内容の郵便を発送したのかが一目で明らかになります。

また、内容証明郵便には、配達証明というサービスをつけることができます。配達証明とは、相手にいつ送達されたのかについて、郵便局が証明してくれるサービスです。これをつけておくと、相手に時効援用通知が配達された日が明らかになるので、相手から「時効援用通知を受けとっていない」と言われてしまうおそれが完全になくなります。内容証明郵便を利用するなら、配達証明を必ずつけておくことをおすすめします。

内容証明郵便の発送方法

内容証明郵便を発送するときには、まったく同じ内容の文書を3枚作成する必要があります。

利用する紙はどのようなものでも良いのですが、行数と列数、書き込める文字数が決まっているので、書式に違反しないように注意する必要があります。

そして、記名押印をして、郵便局に持参します。

内容証明郵便を取り扱っている郵便局と取り扱っていない郵便局があるので、事前に取扱があるかどうかを調べておくべきです。

また、ネット上から電子内容証明郵便のサービスを利用することも可能です。電子内容証明であれば、あらかじめ自分で3通の書面を用意する必要もありませんし、24時間いつでも発送手続きができて便利です。

時効援用通知の書き方

時効援用通知は、どのように書けば良いのか、以下で簡単に説明します。

まずは「時効援用通知書」などのタイトルを記載しましょう。次に借金を特定します。

- 借入人氏名

- 住所

- 生年月日

- 借金をした時期

- 借金額

- 契約番号

こうした情報によって特定すると良いでしょう。

次に弁済期または最終弁済日から5年以上が経過しており、すでに時効が成立していることを指摘します。

さらに「借金の時効を援用すること」を記載します。

以上を記載すれば、有効な時効援用通知書が完成します。

時効援用通知書の書式、テンプレート

以下に時効援用通知の簡単な書式を示します。

以下の借金につきましては、最終返済日(弁済期)である2021年〇月〇日からすでに5年が経過しており、時効消滅しております。つきましては、本書をもって、当該借金の時効を援用いたします。

借入人氏名:〇〇〇〇(ふりがな)

住所:東京都〇〇区〇〇

生年月日:○○〇〇年〇月〇日

当初借入日:2021〇〇年〇月〇日

当初借入額:〇〇円」

基本的にはこれだけ書けていれば援用通知として有効です。

加えていうと、時効成立によって個人信用情報の事故情報を消してもらえるケースがあるので、信用情報期間に通知をして事故情報を抹消するよう求める内容を記載しておきましょう。たとえば、以下のように記載してください。

このように書き足しておくと、時効援用後速やかに個人信用情報から事故情報を消してもらえてカードやローンを利用できる状態に戻りやすくなります。

時効援用通知書の内容が不安な場合は弁護士に相談を

自分で作成した時効援用通知書の記載内容に自信がない場合には、弁護士に相談して内容を確認してもらうと安心です。自分で作成するのが難しい方は、弁護士に時効援用通知書の作成や、援用の手続を依頼しましょう。

時効の援用手続きに失敗するリスク・デメリット

時効を援用するときには、絶対に注意しなければならないことがあります。

それは、必ず「時効が成立していることを確認してから通知を行う」ことです。

時効が成立していないのに間違って通知をしてしまうと、大きなリスクがあります。

以下で、どのような問題が起こるのかをみてみましょう。

債権者から督促が来る

時効援用通知を送るときには、差出人の連絡先を書かなければなりません。すると、時効援用通知によって債権者に今の自分の連絡先を知られてしまいます。

借金を長期間返済していない人は、債権者に住所を隠して逃げている人が多いでしょう。それなのに間違って時効援用通知を送ると相手に住所を知られて、激しい督促を受けることになりかねません。返済をせずに放置していると、裁判をされて財産を差し押さえられてしまうおそれもあります。

時効援用などしなければそのまま静かに生活できたのに、間違って援用通知を送ってしまったために「やぶ蛇」となって借金の督促を受ける事態に陥ってしまうのです。

債務承認になってしまう

時効援用通知を送るとき慎重に内容を検討しないと「債務承認」になってしまうおそれもあります。債務承認とは「私には借金があります」と認めることです。時効援用通知の際、まずい書き方をすると「債務を認めた(債務承認)」とみなされるのです。「そんなつもりじゃなかった」と思っても、債権者がそう主張してくる可能性は高いでしょう。

債務承認が成立すると時効が「更新」されてしまうので、せっかくそれまで経過した時効の期間がすべて無になってしまいます。更新とは、時効期間が巻き戻って当初から数え直しになることです。つまり債務承認があったときから、再度時効計算のやり直しになってしまい、さらに5年が経過しないと時効が成立しなくなります。そうなったら、せっかく時効が成立するまで隠れて生活していた時間がすべて無駄になってしまうでしょう。

以上のように、時効完成前に、自己判断で不用意な時効援用通知を送ると、債務承認になる上に、債権者に住所まで知られてしまうおそれがあります。これまでこっそりと隠れて借金を返済から逃れてきた努力がすべて水の泡になってしまい、時効も成立しなくなるので、くれぐれもそういった間違いをしてしまわないように注意してください。

時効の消滅を確実に確認する方法

時効援用通知を送るときには、確実に借金が時効消滅していることを確認してからにすべきです。それでは、どのようにして時効消滅していることを確認することができるのでしょうか?

督促書、請求書などの書類を確認する

まずは、債権者から届いている督促書や通知書を確認してみましょう。以前に届いた督促書が手元に残っていたり、最近届いた書類があったりする場合には、内容を読み返してみてください。支払い予定日や最終返済日が書いてある場合、その時点から5年が経過していれば時効が成立している可能性が高いといえます。

信用情報期間に個人信用情報開示請求をする

債権者から届いた書類がない場合には、信用情報機関に対し「個人情報開示請求」をしてみましょう。

信用情報機関とは、個人の借金に関する情報が集約されている機関です。それぞれの個人が、どこからどのような借金をしているのかがわかる情報を保管しています。

借入先のカード会社や消費者金融会社、銀行名、借入時期や借入額、延滞が発生した時期などが記載されているので、これを見ると、いつ頃が最終返済日であったのかがわかる可能性があります。

信用情報機関には以下の3つの種類があります。

- JICC(日本信用情報機構)

- CIC

- KSC(全国銀行個人信用情報センター)

消費者金融やサラ金会社はJICC、クレジットカード会社や信販会社はCIC、銀行や信用金庫などの金融機関はKSCに加盟しています。複数に加盟している金融業者も少なくありません。どの信用情報機関に登録されているかわからなければ3つの信用情報機関すべてに対し開示請求を行って情報の内容を検証しましょう。

なお情報照会は窓口、アプリ、ウェブ、郵送で受け付けられています。

- JICCの場合は窓口、アプリ、郵送

- CICでは窓口、ウェブ、郵送

- KSCは郵送のみ

窓口申請の場合は500円、それ以外の場合には1000円の手数料がかかります。

時効の援用をするとブラックリストに載る?

時効援用は、債務整理の1種として位置づけられています。

債務整理のデメリットとして「ブラックリスト」状態になることが知られていますが、時効援用すると同じようにブラックリスト状態になるのでしょうか?

ブラックリスト状態とは?

ブラックリスト状態とは、ローンやクレジットカードなどを利用できなくなった状態です。

債務整理をすると、個人信用情報に「事故情報」が登録され、ローン会社や銀行などの審査の際に事故情報を参照されてしまいます。すると信用できない人と判断され、審査に落とされます。個人信用情報に事故情報が載っていると債務整理をしたとわかるので「リスクが高い」と判断されるのです。

クレジットカードも作れませんし住宅ローンや車のローンも組めず、iPhoneなどのスマホ端末の分割払いすらできません。

時効援用してもブラック状態にはならない

では時効援用によっても事故情報が登録されるのでしょうか?

答えはNOです。時効援用をすると、借金は法的にきっちりなくなるので「信用できない人」ではありません。

本当に時効が成立していれば、時効援用をしても事故情報は登録されませんし、ブラック状態にもならないのです。

時効援用でブラック状態を解消できることがある

時効援用によってブラック状態を解消するできるケースもあります。

「時効を援用しよう」と考える方は多くの場合、相当長期にわたって借金を支払っていないものです。その場合、債務整理をしなくても「長期延滞」によって個人信用情報に「延滞情報」が登録されすでに「ブラック状態」になってしまっています。

つまり延滞しているだけでローンもカードも使えないのです。

ここで時効援用すると、信用情報機関によってはブラック情報を消してもらえます。これまで長期延滞によってブラック状態になりローンやクレジットカードを利用できなくなっていても、時効援用をすればカードやローン、キャッシングなどを利用できるようになる可能性があります。

具体的には「JICC」では有効な時効援用によって事故情報をほぼ確実に消してもらえますし、CICでも消されるケースは多々あります。

以上のように、手続きをしてもブラックリスト状態にならないどころか、ブラック情報を消してもらえることがあり、時効援用の大きなメリットとなるでしょう。

時効の更新とは?

「借金を放置していると確実に時効が消滅するなら、返済せずに逃げ続けていた方が得だ」と考えた方がいるのではないでしょうか?

しかし、実際にはそのような簡単なものではありません。その理由を、以下で説明します。

時効が更新されると、時効は成立しない

時効には「更新」という制度があります。

時効の更新とは、時効の進行が途中で止まり当初に巻き戻ることです。更新されると、これまで経過した期間は0になり、時効の期間の「数え直し」になります。

たとえばカードローンの借金をしていて最終返済日から3年が経過しても、その時点で時効が更新されるとさらに5年(合計8年)が経過しないと、時効が成立しなくなってしまうのです。

最終返済日から5年が経過しても、その間に「更新」されたら時効は成立しません。時効援用をするときには、途中で更新事由が発生していないかをしっかり確認する必要があります。

時効の更新事由

それでは、具体的にどのようなことがあったら時効は更新されるのでしょうか?以下でみてみましょう。

債務承認

1つは債務承認です。

債務承認とは、「私には債務(借金)があります」と認めてしまうことです。

時効の進行中に債務者が債務承認をすると、借金の時効は更新されて当初に巻き戻ってしまいます。

債務承認が成立するのは、「借金があります」とはっきり認める場合だけではありません。借金の一部を支払った場合にも、債務承認になってしまいます。何も言わなくても支払いをすると時効が更新されるので、そのときから5年が経過しないと時効は成立しません。

たとえば金融会社から「迷惑がかかっているので、利息の1000円だけでもいいから支払ってほしい」などと言われて「1000円だけならいいか」と思い、支払ってしまった場合にも債務承認になってしまいます。

借金を長期間支払っていないなら、相手からどんなに頼まれても、たとえ1円でも支払ってはいけません。また、借金を認めるような言動も慎みましょう。

自分一人で対応するのが不安なら、弁護士にアドバイスを求めたり、代理人になってもらったりすることをおすすめします。

判決確定や調停成立など

裁判を起こされて判決が確定したときや調停が成立したときなどにも時効が更新されます。

まず訴訟や調停を申し立てられると、その時点で時効の進行が停止します。これを「時効の完成猶予」といいます。

その後判決が出て確定したら、その時点で確定的に時効が更新されるのです。調停が成立した場合も同様です。

しかもこの場合、新たに始まる時効期間は10年になります。これは「確定判決」に認められる時効期間が10年だからです。

借金の消滅時効の当初期間は5年ですが、訴訟を起こされると10年に延びると考えましょう。

他の時効の更新事由としては、差し押さえなどもあります。

また内容証明郵便などで請求を受けると、時効の完成が6ヶ月間猶予されます。

裁判所から通知が来ていなくても、裁判されることがある

裁判によって時効が更新されるとしても、「居場所を債権者に知られていないなら、裁判をされないのではないか?」と考える方がいるかもしれません。

実際に借金から逃げている人は債権者から隠れていることが多いでしょう。相手に居場所を知られていないなら、裁判を起こされないで済むのでしょうか?

答えはNOです。裁判は、相手の居場所を知らなくても提起できます。

相手の居場所がわからなくても「公示送達」で裁判は進められる

裁判をするとき、相手の居場所が判明していない場合には「公示送達」という方法で裁判を進めてもらえます。公示送達とは、裁判所の掲示板のようなところに「裁判を行います」という内容の掲示をすることで、相手に書類を送達した扱いにできる制度です。

公示送達の方法で裁判を申し立てられると、債務者が全く知らない間に勝手に裁判が進んで判決が出てしまいます。反論しないので全面的に原告(請求者)の言い分が認められ、借金全額の支払いと遅延損害金の一括払い命令が出ます。

このような「公示送達」による判決によっても時効が更新されるので、判決確定時から10年間、時効期間が延びてしまいます。夜逃げなどをして債権者に居場所を知られていなくても、安心はできません。

また公示送達の場合、債務者は「裁判を起こされたことに気づかない」問題もあります。

判決を知らずに「5年経ったから時効が成立した」と思って内容証明郵便で時効を援用すると、実は時効が成立していなくて居場所を知られるだけの結果になる危険があります。

借金の時効が永遠に来ないケースも

裁判を繰り返せば時効の成立は阻止できる

裁判を起こされて判決が確定すると「更新」によって10年間時効が延長されますが、10年が経過する前に再度裁判を起こすとさらに10年間時効を延長できます。

このように10年ごとに裁判を起こし続けていたら、永遠に時効を完成させないことも可能です。

時効が成立するまで逃げ続けるのは現実的に難しい

カード会社などの債権者側も時効対策をきちんと考えていて、長期間返済されていない借金がある場合、時効完成直前に裁判を起こして時効を延長する、という方法をとってくることがよくあります。

借金をしている人が居場所を隠し、長期間債権者から逃げ続けて「ようやく時効が完成するかも」と思ったタイミングで、いきなり裁判を起こされてがっかり、ということも珍しくありません。

時効が成立するまで逃げ続けていればよい、という作戦は失敗する可能性が高いといえるでしょう。

時効成立を待つ場合のメリットとデメリット

借金問題の解決方法には「債務整理」があります。借金から逃げて時効が完成するのを待つのか、早めに債務整理をするのと、どちらが良いのか検証しましょう。

時効成立を待つメリット

時効が成立して援用できれば借金の返済義務は完全に無くなります。事故情報を消してもらい、ブラック状態を解消できる可能性もあります。

このようなことを考えると、時効援用の方が良さそうに思えるでしょう。

時効成立を待つデメリット

実際に長期間債権者から逃げ続けて時効を成立させるのは簡単ではありません。

債権者から隠れるためには、住民票を移すこともできないでしょう。

国民健康保険の手続きをしにくく選挙の通知が届かないなど、各種の行政サービスを受けられずに大変不便となる可能性があります。

子どもがいるときには、学校の手続きにも影響を及ぼすでしょう(ただし学校に通えないわけではありません)」。

また、債権者から逃げるためには勤務先も変えないといけないケースも多々あります。

いったん会社を辞めると、次の就職先に良いところが見つかるとは限りません。相手に知られたら給料を差し押さえられるおそれもあるので、こっそりと仕事をしながら、細々と生きていくしかないでしょう。家族にも迷惑をかけてしまいます。

借金返済の延滞によってブラック状態になるので、クレジットカードも住宅ローンも車のローンも組めません。

そして、最終的には時効成立直前になって裁判を起こされてしまい、すべての努力が無になるおそれがあります。

こういったデメリットを考えると、時効の成立を待つのは賢い方法とは考えにくいのです。

まとめ

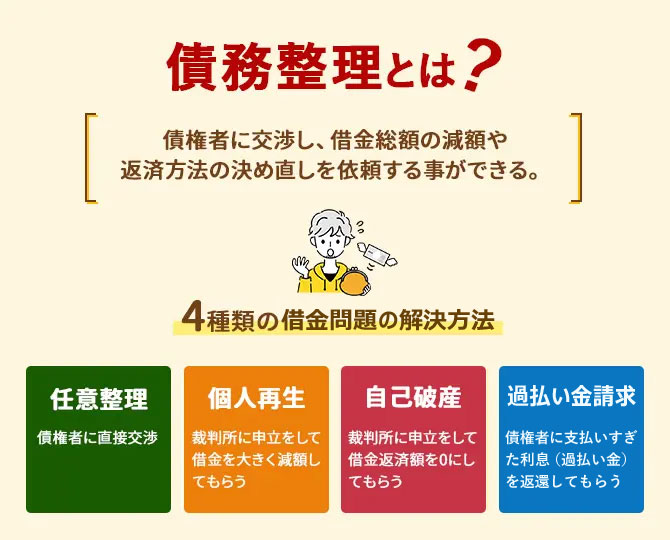

結論として時効の成立を待つよりも、債務整理がおすすめです。債務整理をすると、借金を減額してもらったり完全に0にしてもらったりできるので苦しい借金問題から解放されます。金融会社から裁判を起こされた後でも債務整理できますし、給料などを差押えられても債務整理で差押えの効力を失わせることができます。家などの財産を失わない債務整理の方法もありますし、引っ越しや転職をする必要もありません。

時効を待つより債務整理の方が借金問題の根本的な解決方法

債務整理は、根本的に借金問題を解決できる手段です。

ただ債務整理を行うには法律知識と特殊なスキルが必要です。任意整理、自己破産などいくつかの種類があって、状況に応じたベストな方法を選択する必要もあります。自分で行うのはハードルが高く、失敗リスクも高くなってしまうでしょう。債務整理をしたいときには、弁護士に依頼するよう強くおすすめします。

弁護士に依頼すると、債権者からの督促も来なくなりますし、仕事も続けられて夜逃げする必要もありません。もしも時効が成立しているようであれば、安全な方法で時効を援用してくれます。家族にかける迷惑も最小限にとどめられるでしょう。

現状にお困りの方は、まずは借金トラブル解決に力を入れている弁護士に相談してみてください。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい